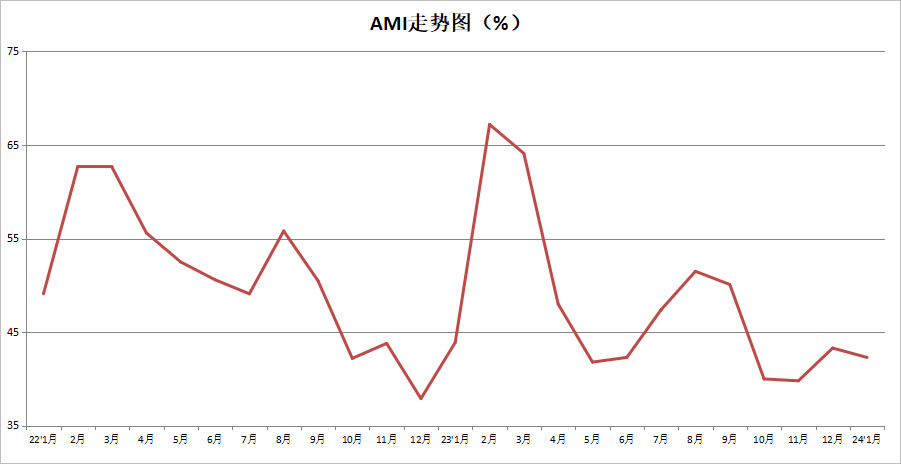

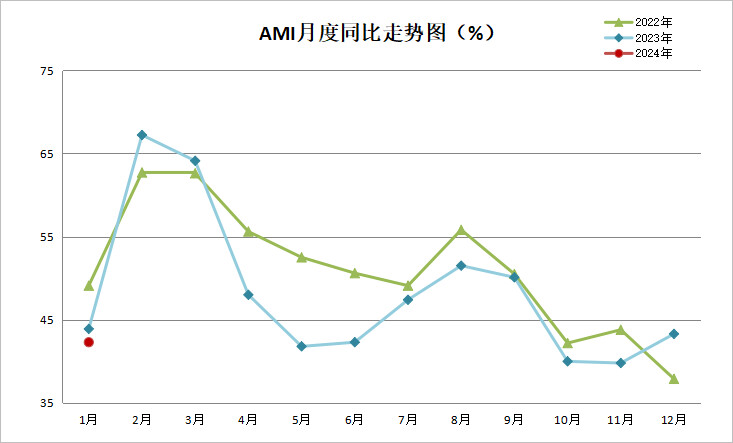

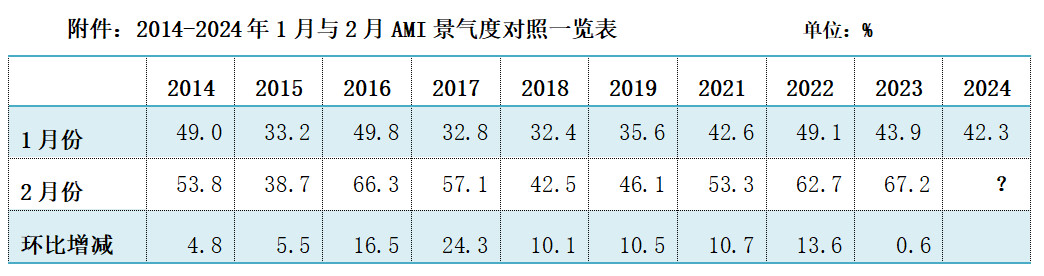

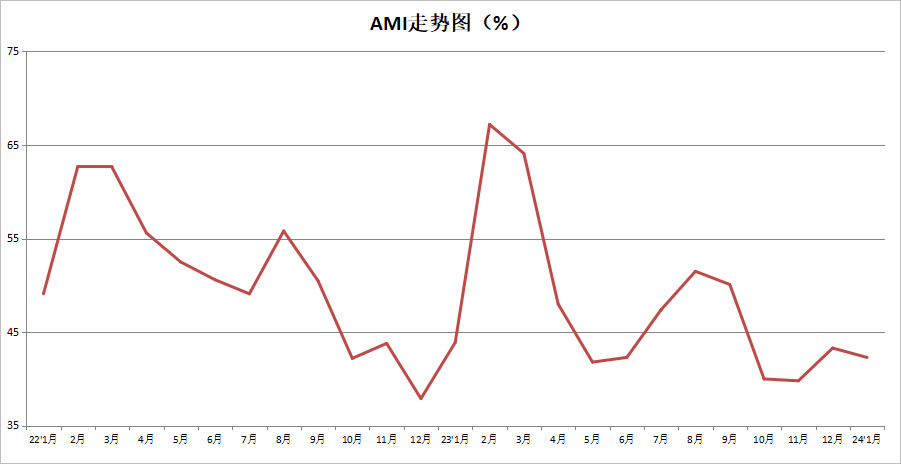

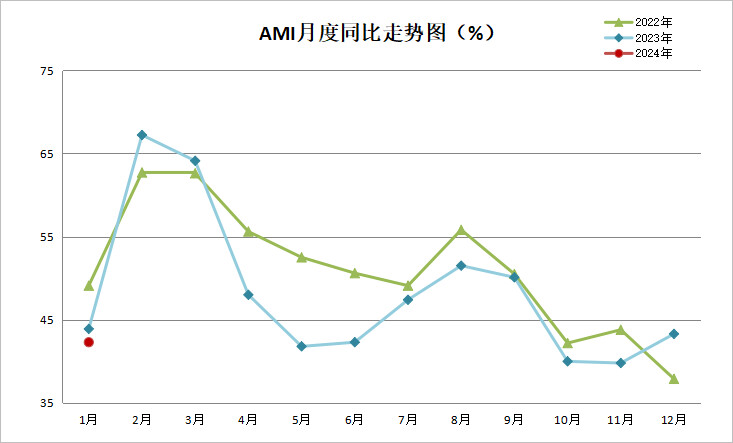

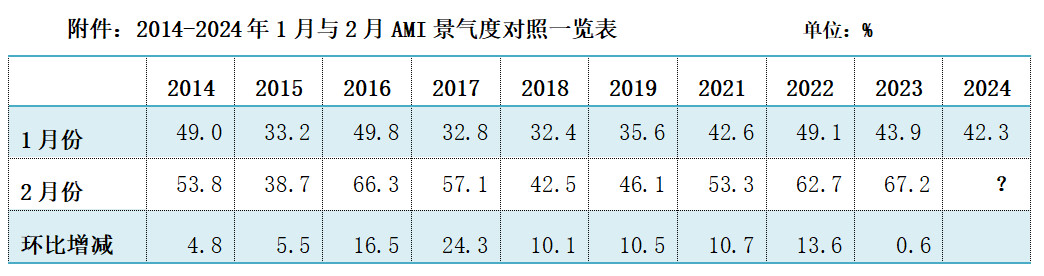

中国农业机械流通协会发布的2024年1月份中国农机市场景气指数(AMI)为42.3%,环比下降1.0个百分点,同比下降1.6个百分点。从环比看,6个一级指数中,除销售能力指数与库存指数有所提升外,其余指数均呈现下降趋势,其中效益指数降幅最大,为5.9个百分点;从同比看,6个一级指数中,除农机补贴指数和经理人信心指数下滑外,其余全部呈现上升趋势,其中,经理人信心指数大幅下滑27.2个百分点。本月6个一级指数中,库存指数进入景气区间,其余均在不景气区间徘徊。特约分析师张华光认为:2024年1月份,从AMI的走向看,两点值得我们关注:一是不出预料的以42.3%的景气度继续深陷不景气泥沼,位于近三年同期的历史低点。二是环比、同比双双下滑又有点出乎意料,尽管环比仅小幅下降1.0个百分点,同比也不过下降了1.6个百分点,波动并不算大。但作为今年开门的首月,其指向让我们不得不对2024年的市场走向进行重新评估。

1月份AMI的基本特征

变化一:持续低迷,深陷历史低位。伴随着AMI同比、环比的双双下滑,其景气度继续徘徊于收缩区间,且位于历史低位。主要原因:第一,季节因素。1月份正值农机市场淡季,加之春节将近等,形成较强的向下压力;第二,信心不足。1月份,作为先行指数的经理人信心指数环比、同比双双下滑。其中,同比大幅度下降27.3%,以41.3%的景气度开2024年之局,创下自指数发布以来新的历史新点,值得我们高度警惕;第三,动力偏弱。从多年来指数运行规律来看,2月份虽是传统淡季,并受春节因素影响,但它也是旺季来临之前备货的关键月份。制造商为抢占市场渠道,通过商务年会等多种方式将促销政策传递给经销商,从而激活制造商与经销商之间的交易,而拉升市场。今年却因信心不足,这种动力大大削弱,为即将开始的2月份蒙上阴影;第四,补贴政策尚未发力。市场调查显示,1月份多数区域的补贴政策未开始实施。1月份补贴指数的表现——环比、同比双双下滑,景气度徘徊于低位也可佐证这一结论。变化二:效益下滑,竞争激烈。1月份,一级指数中的效益指数与销售能力指数“一降一升”,烙下特有的月度特征。先看“一降”。效益指数环比下降5.9个百分点,以36.9%的景气度重回深度不景气区间。说明两个问题:一则在市场淡季的背景下,市场竞争十分激烈,多数经销商因让利促销而导致效益下滑;二则对去年12月份效益指数环比、同比较大幅度增长后的回调。再看“一升”。与之相对应的销售能力指数则环比、同比均有所提升,说明多数商家让利促销虽导致效益下滑,却推动了销售业绩的攀升。同时也反映了在经历了去年大幅度下降后,市场有所“升温”。 变化三:库存指数持续走强。1月份,库存指数环比提升2.4个百分点,同比提升1.4个百分点,实现了环比“两连增”,同比“四连增”,并以50.3%的景气度闯入景气区间。在1月份各个指数中一枝独秀,成为1月份所监测的一、二级指数中唯一一支进入景气区间的一级指数。库存指数反映了当下经销企业的库存状况和对短期内市场的基本判断。库存指数走强,一方面意味着多数经销企业在市场充满变数的严峻形势下,更加注意对库存的严格管控;另一方面也说明虽然今年的市场面临较大困难,但旺季来临前进行备货还是每年必须做的“功课”。这点从插秧机、自走轮式谷物联合收割机指数进入扩张区间,以及遥控飞行喷雾机指数环比、同比稳健增长并创下48.3%较高景气度即可佐证,因为这些产品都是上半年的应季产品。变化四:多数细分领域环比下滑,同比增长。1月份,二级指数即各个细分市场冷热不均,但多数市场环比下滑,同比增长。从所监测的5个二级指数看,拖拉机、田间管理机械、收获机械三大指数环比下滑,但下滑幅度都不大,下降最多的是田间管理机械指数,降幅3.5个百分点。从同比看,拖拉机、耕整地机械、种植机械和田间管理机械指数同比则出现不同程度的上升,其中种植机械指数同比上升幅度超过两位数。多数市场环比下滑,意味着市场动力偏弱,淡季背景下,市场依然艰难;同比上升说明今年市场好于去年同期,凸显复苏迹象。1月份所监测的10个三级指数的环比呈现“6增4降”的特点。作为应季产品的免耕播种机和插秧机指数,随着春耕、春播脚步的日益逼近,开启了旺季模式,表现抢眼。尤其是插秧机指数,环比、同比大幅度攀升,并以54.4%的较高景气度进入景气区间,成为1月份AMI中的一道靓丽风景线。免耕播种机指数环比、同比也有所提升,环比提升3.7个百分点,同比提升4.0个百分点,虽然没有进入景气区间,但上升势头较猛。大中型拖拉机市场:1月份,大中型拖拉机市场依然位于不景气区间。其中,大型拖拉机指数环比下滑3.5个百分点,同比提升3.7个百分点,景气度仅维持在38.3%,处于深度不景气区间。主要是季节因素,春耕、春播主要以中型拖拉机为主力。1月份拖拉机指数的表现折射出如下信息:第一,1月份,大型拖拉机市场环比下降意味着市场仍处于“休眠”状态,且动力不足,加之大型拖拉机市场的主战场在下半年;第二,同比增长则意味着今年的拖拉机市场处于缓慢的复苏中;第三,中型拖拉机指数环比、同比均出现不同程度的增长,突出反应了季节因素对拖拉机市场的较大影响;第四,市场销售主要在经销商与制造商之间展开,并未进入终端,今年拖拉机市场的真实表现尚待进一步观察。耕整地机械市场:1月份,耕整地机械市场表现波澜不惊。虽然环比、同比有所提升,但增幅并不显著。环比提升1.2个百分点,同比提升1.6个百分点,以42.0%的景气度维持在不景气区间。与之对应的三级指数,旋耕机和深松机指数的表现南辕北辙,旋耕机指数环比同比均有所下滑,环比下降5.9个百分点,同比下降1.5个百分点,以39.1%的景气度进入深度不景气区间。而深松机指数则环比提升6.4个百分点,同比下滑0.4个百分点。收获机市场。1月份,三大粮食作物收获机指数的景气度出现滑坡,环比下滑2.4个百分点,同比下滑0.5个百分点,以43.4%的景气度继续停留在不景气区间。其中,自走轮式谷物联合收获机指数环比下滑10.5个百分点,以50.9%的景气度守住了景气区间。比上年同期提升3.7个百分点,意味着该市场在经历了去年大幅度下滑后,今年有望走出低谷。自走履带式谷物联合收割机(全喂入)指数环比、同比双双下滑,分别下滑4.6和3.5个百分点,以41.9%的景气度位于近三年来同期历史低位。该市场在经历了去年大幅度下滑的浩劫后,今年市场将往何处去?还需要看下半年的表现。自走式玉米收获机市场,景气度环比上扬了5.4个百分点,但同比下滑1.4个百分点,景气度依然深陷不景气区间。种植机械市场。1月份,种植机械市场复苏迹象明显,环比、同比均出现不同程度的上涨,同比更是出现两位数的增长,虽然以48.7%的景气度位于不景气区间,但其强劲的发展势头还是彰显出背后复苏的动向。尤其插秧机指数表现抢眼,在经历了去年较大幅度下滑后,今年走出低谷的概率大大提升。播种机市场在经历了去年大幅度增长后,今年是走出“两连增”,还是出现周期性下滑尚待观察。

2月份AMI走势判断

预计2月份,AMI环比有望增长,同比下滑,景气度在荣枯线附近徘徊的概率较大。一、二、三级指数依然会表现出冷热不均的特点。为何说2月份环比增长,同比下滑,景气度在荣枯线附近徘徊?

从利好因素看,第一,季节因素依然是主导AMI走势的关键因素。已经开始的2月份即将进入春耕、春播时节,备耕将成为拉动市场的主要驱动力,也是判断景气度提升的重要依据;第二,从AMI走势变化规律看。自2014年至2023年9年间AMI的表现看,2月份景气度鲜有不高于1月的。基于此规律判断,2月份AMI走势环比上涨的可能性较大。第三,内生因素。1月份景气度偏低,形成“洼地”,为环比增长设置了较低门槛。第四,从国内经济基本面看,1月份,全国粮食和物资储备工作会议在北京召开,根据会议精神,中储粮已经针对东北地区的玉米启动专项增储,在收购主体稳步增加的过程中,低迷的玉米价格已经在年前开始上涨,小麦价格也在稳步抬头,这对农民增收是一项利好,为农机的投资增添信心。 从利空因素分析,第一,市场信心不足。作为先行指数的经理人信心指数,表现差强人意。以41.3%的景气度持续在低位徘徊,且1月份环比下滑0.9个百分点,同比狂跌27.3个百分点,说明多数经理人对已经开始的2月份的市场期许不高;第二,人气指数景气度偏低。作为市场晴雨表的人气指数,环比下滑1.3个百分点,同比上涨3.1个百分点,景气度依然在40%以下,位于深度不景气区间;第三,节日因素。2月份是中国最重要的传统节日-春节,多数厂家及农机销售企业均处于停工歇业状态,对2月份的市场也是一大利空;第四,内生因素。去年2月份景气度高达67.2%,创下2014年以来的最高景气度,这样的“高地”是形势严峻的2024年很难超越的,这也是我们判断同比下降的主要原因。利好与利空因素对冲,决定了2月份AMI走势,随着环比的增长,更加逼近荣枯线,存在击穿荣枯线进入景气区间的可能性。而强烈的利空因素又决定了不会出现过去两年较高景气度的情况。

中国农业机械流通协会AMI指数发布(202401).doc

中国农业机械流通协会AMI指数发布(202401).doc